안녕하세요 여러분 도리오입니다 직장인 연말정산기간이 지나고 종합소득세 신고기간이 다가오고 있습니다. *개인 사업자가 종합소득세 신고를 하기 위한 가장 중요한 연결 고리는 사실 종합소득 금액을 계산하기 위한 비용 처리의 중요성입니다.전 세계 소득세율의 과세 기준 및 적용

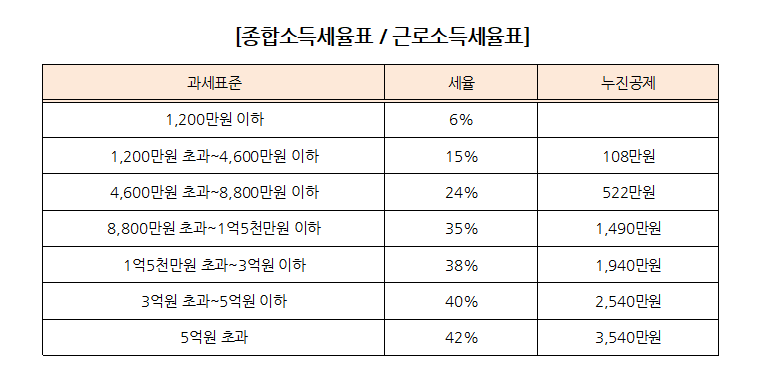

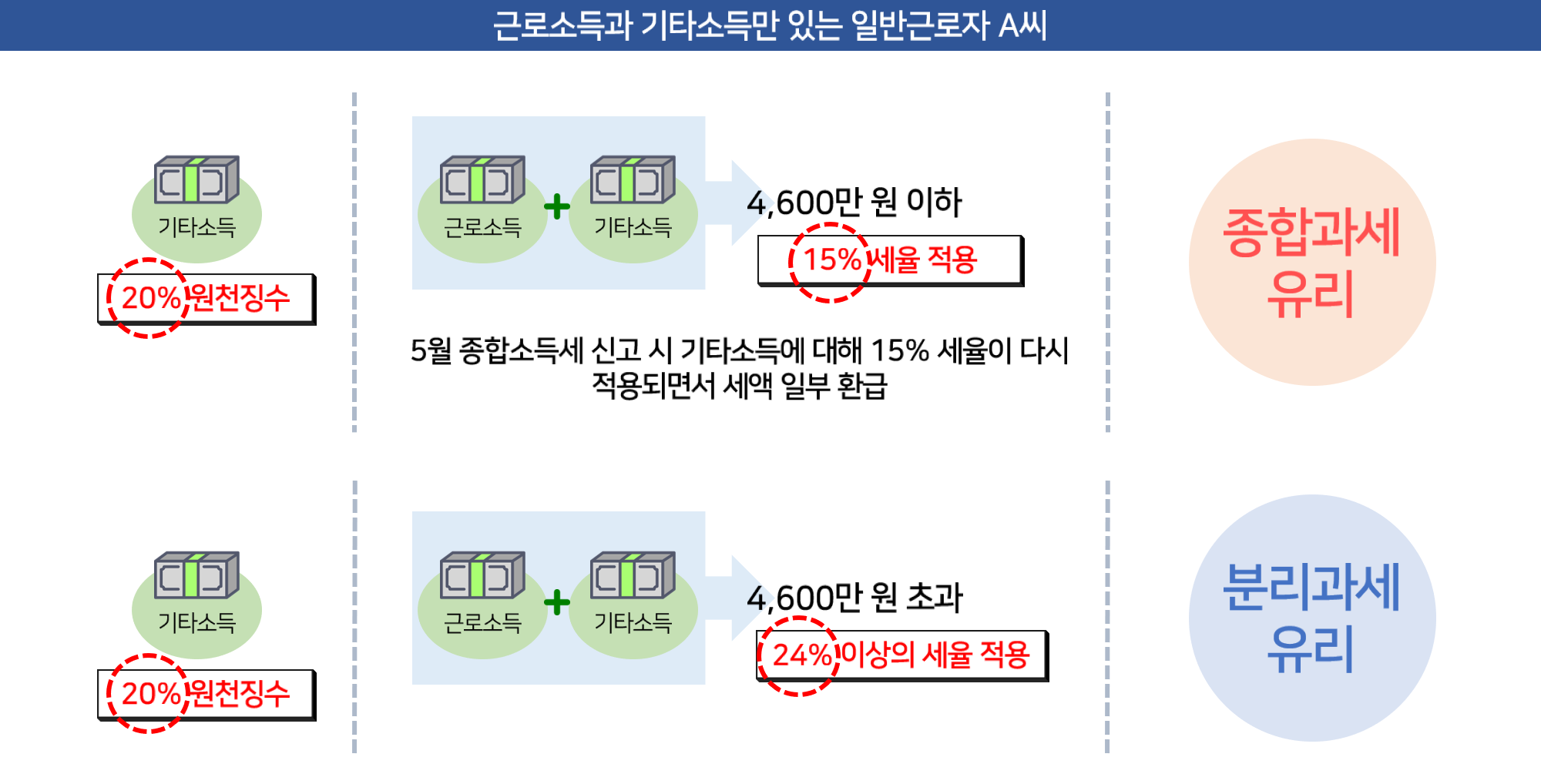

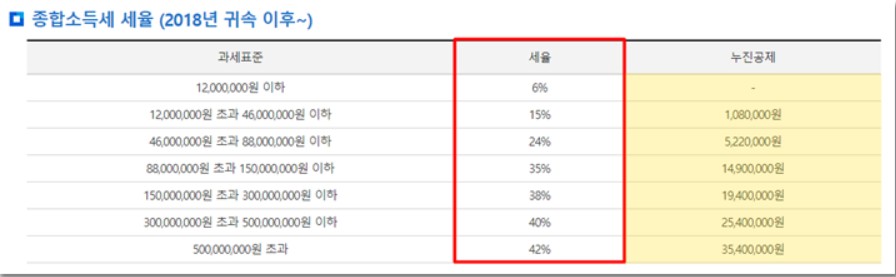

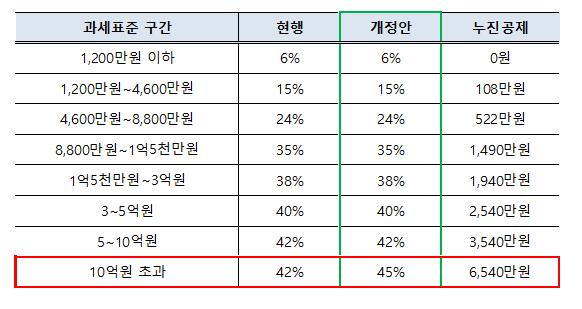

기본적으로 총급여(종합소득금액) – 총소득공제액 = 과세표준 산출세액은 과세표준에 따라 결정되며, 이 산출세액에서 세전공제액을 뺀 금액으로 최종 세액이 결정됩니다. 근로자라면 사업소득, 금융소득 등이 있다면 종합소득세 신고를 별도로 해야 합니다. 개별기업의 연말청산소득공제에 대해서는 다른 글에서 소개하도록 하겠습니다 오늘은 종합소득세율에 따라 산출세액이 어떻게 선택되는지 알아보도록 하겠습니다. 총매출액이 있는 경우에는 각종 비용처리 등으로 매출 및 비용처리금액을 산정하고, 운영자의 종합소득계산을 합니다. 소득 공제는 과세 기준으로 전 세계 소득에서 공제됩니다. 과세표준에 따라 적용할 부분별 소득세율을 결정하고 이를 통해 세액을 결정합니다.

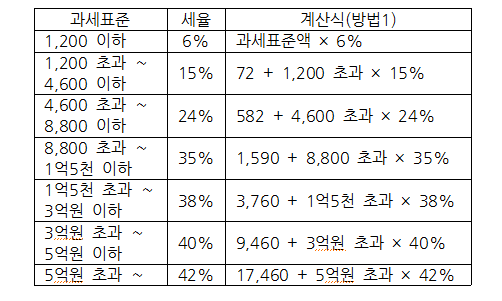

계산된 세액은 두 가지 방법으로 얻을 수 있습니다.

간단한 예를 통해 계산된 세금을 알아봅시다. 계산된 세금을 계산하세요!

1. 과세표준이 1,200만 원 – 1,200만 원 x 0.06 – 0 = 720,000원(지방세 제외)인 경우 산출세액 합계 = 720,0002원 과세표준이 3,000만원인 경우 A. 3,000만원 x 0.15-108만원 = 342만원 총 산출세액 = 342만원 B. 1) 1,200만원 x 0.06 = 72만원 2) (3,000-1,200만원) ) x 0.15 = 270만원 = 1) + 2) = 342만원 총 세액계산 = 342만원 3. 과세표준이 8000만원인 경우 가. 8000만원 x 024-522만원 = 총 1398만원 산정 세액 = 1,398만원 나. 1) 1,200만원 x 0.06 = 72만원 2) (4,600만원 – 1,200만원) x 0.15 = 510만원 3) (8,000만원 – 4,600만원) x 0.24 = 816만원 원 = 1) + 2) + 3) = 1398만원 = 1398만원 누진공제액은 과세표준에 과세표준의 소득세율을 곱하여 계산하는 것이 편리합니다.

결론적으로

종합소득세 적용세율과 근로소득세 적용세율은 과세표준에 따라 결정되며, 계산방법은 동일합니다! ! 여기서 이미 납부한 금액이 확정세액보다 많으면 차액을 환급받을 수 있고, 이미 납부한 금액이 확정세액보다 적으면 차액에 해당하는 세액을 납부해야 합니다! 감사해요!

#人商业年级支持#종합소득세율#종합소득세 과세표준